|

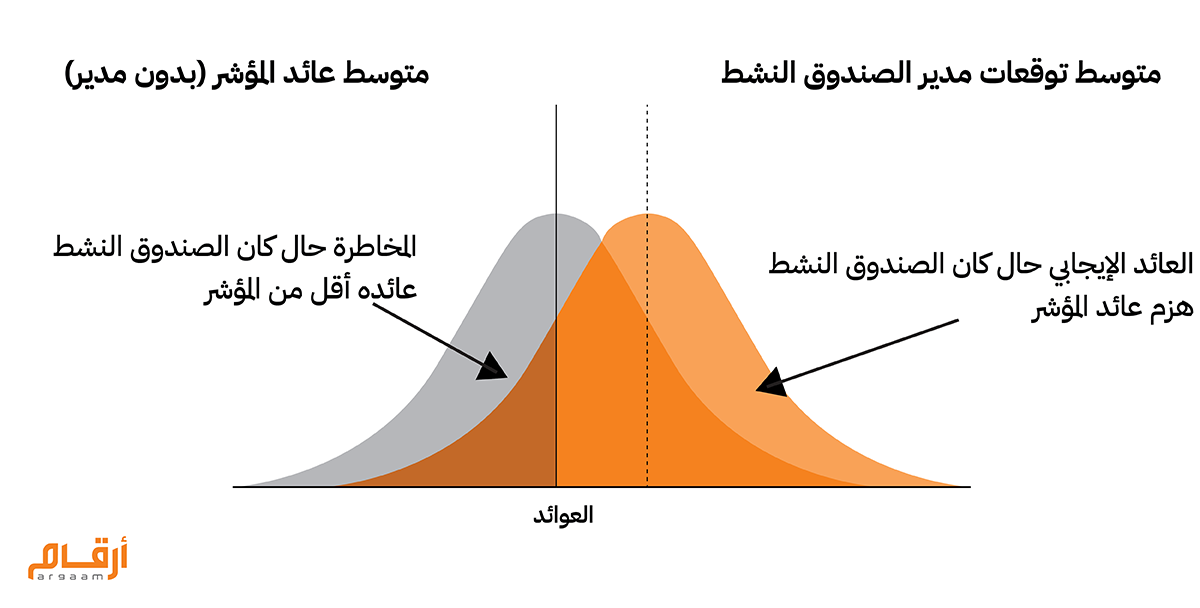

تخيل أن لديك خيارين فقط للإستثمار: 1️⃣ صندوق مدار بشكل سلبي (غير نشط): يتتبع مؤشر استرشاديا معيناً مثل مؤشر ستاندر ان بورز للسهم السعودية المتوافقة مع الشريعة. 2️⃣ صندوق مدار بشكل نشط: يحاول فيه مدير الصندوق التفوق على نفس المؤشر باستخدام استراتيجيات اختيار الأوراق المالية. أنت كمستثمر تحاول تحديد كيفية توزيع رأس المال بين هذين الخيارين. يعتمد قرارك على متغيرين أساسيين: أ- توقعات العائد الصافي (الألفا). ب- التكلفة. إذا كان العائد المتوقع بعد خصم التكاليف للصندوق النشط ⬆︎ أعلي من المؤشر، فإن الخيار الأفضل هو الأستثمار بالكامل فيه، أما إذا كان العائد المتوقع ⬇︎ أقل من المؤشر، فالخيار الأفضل هو الأستثمار بالكامل في الصندوق السلبي. هذه الفكرة الأساسية هي محور نقاش أرقـــام ويك اند ما بين الأستثمار النشط والسلبي: ● أنصار الاستثمار السلبي يقولون إن الأداء المتوسط للصناديق النشطة يكون أقل بعد التكاليف، وأن التفوق صعب التنبؤ به. ● بينما يعتقد أنصار الاستثمار النشط أن بعض المديرين يمكنهم تحقيق تفوق كبير ويضيفون قيمة على المدى الطويل. ● الصناديق السلبية تقدم فرصة لتتبع المؤشرات بتكلفة منخفضة، مما يؤدي إلى نطاق ضيق من العوائد النسبية. ● الصناديق النشطة تقدم فرصة لتحقيق أداء أعلى، لكنها تأتي مع نطاق أوسع من العوائد النسبية (أي المزيد من عدم اليقين) وتكلفة أعلى.

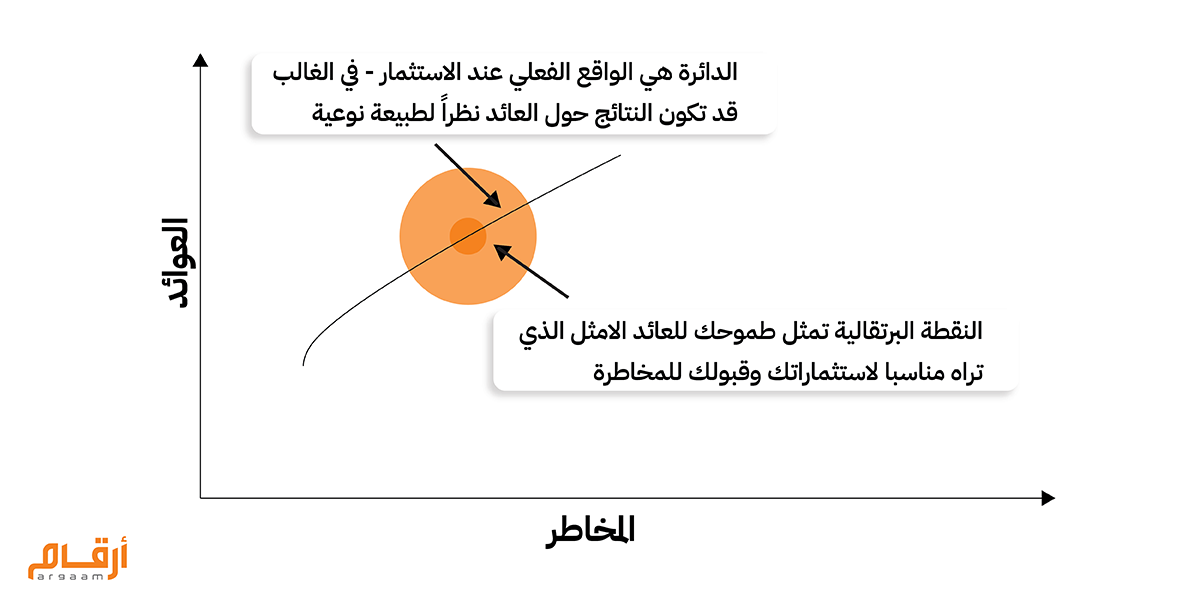

إذن بدلاً من التركيز فقط على العائد الإضافي والتكلفة، يجب أيضًا مراعاة ما يعرف بمخاطر النشاط:

وهي عدم اليقين في أداء المدير المستقبلي وتحملك كمستثمر لهذه المخاطر. بإضافة عائد اضافي بسبب تحملك مخاطرة عدم اليقين إلى توقعات العائد الإضافي (ألفا)، وهكذا يمكن تحقيق توازن أفضل بين الاستراتيجيات النشطة والسلبية.

🤔 صعبة؟ اذن نشرحها بالأمثلة على سبيل المثال، إذا كان الصندوق النشط يتوقع تحقيق تفوق سنوي بنسبة 1% بعد التكاليف، فقد لا يكون العائد المتوقع كافيًا لتبرير الاستثمار بالكامل في صندوق نشط يديره مدير ما نظرًا لعدم اليقين المحيط بتحقيق هذه التوقعات.

نهدف اليوم الى تسهيل عملية اتخاذ القرار بين الاستثمار النشط والسلبي من خلال مساعدة المستثمرين على التفكير بعمق في توقعاتك للعوائد والمخاطر التي قد تكون على استعداد لتحملها.

✍️ دراسة حالة

سنناقش الإطار في سياق مستثمر افتراضي يقوم بتحديد تخصيص للأسهم السعودية. وعلى الرغم من أننا نركز هنا على فئة واحدة من الأصول - وهي الأسهم السعودية - إلا أن نفس النهج يمكن تطبيقه على مجموعة واسعة من فئات الأصول، بما في ذلك العديد من الفئات النشطة في نفس الوقت. قسمنا التحليل إلى جزأين: 1️⃣ الجزء الأول: تناول توقعات العائد الإضافي (ألفا) والتكلفة، ولكنه استبعد النظر في كيفية تأثير المخاطر النشطة وقدرة المستثمر على تحمل هذه المخاطر. ونتيجة لذلك، كانت المحفظة إما نشطة بالكامل أو سلبية بالكامل. 2️⃣ الجزء الثاني: أخذ في الحسبان عدم اليقين في أداء المدير النشط ومستويات تحمل المستثمر لهذا النوع من المخاطر.

لنفرض ان المستثمر يود الاستثمار في أكتوبر 2023 - وبالتالي وضع محل تفكيره الاستثمار في 3 صناديق نشطة سعودية ، بينما كان بإمكانه الاستثمار في صندوقين غير نشطين في السوق.

الثلاث صناديق النشطة مفتوحة تهدف للنمو عبر الاستثمار بشكل رئيسي في أسهم الشركات المدرجة في أسواق الأسهم السعودية والطروحات الأولية وحقوق الأولوية والطروحات المتبقية. عادة ما يبدأ بناء المحفظة الاستثمارية بتحديد تخصيص الأصول الاستراتيجي المناسب. ثم يتم اتخاذ قرار ثانٍ، لا يقل أهمية، يتعلق بنوعية وكيفية تنفيذ الاستثمار للأصول التي تم اختيارها.

⤵️ انظر إلى الشكل الذي يوضح قراره في بناء المحفظة الاستثمارية:  إذن المستثمر لديه أربعة متغيرات رئيسية تتعلق بمبادئ نجاح اي صندوق نشطة: ● توقعات العائد الإجمالية (الفا)، وهل مدير الصندوق فعلاً سيتفوق على اداء المؤشر بالفعل؟ ● التكلفة وهي أكبر عدو لمدير الصندوق، وهنا سنحسب الفا (الصافية) بعد طرح تكاليف ادارة الصندوق. ● المخاطر المتعلقة بإعتماد المستثمر على مهارة مدير الصندوق (النشط). ● قدرة المستثمر على قبول المخاطر المترتبة على أختيار هذا المدير وصندوقه دون غيره من الصناديق الأخرى.  العامل الاول: حين اتخاذ القرار الاستثماري ماهي توقعات المستثمر للعوائد؟ لدينا صندوق قديم نشط يعود تأسيسه منذ 10 سنوات وهو الرياض للدخل وكان التغيير آخر 5 سنوات قدره 39 ٪ ، ولدينا صندوقين حديثي النشاط وهما الراجحي النشط ودراية للاسهم حيث تم تأسيسهم منذ عام، إذن امام المستثمر ثلاث فرص مختلفة ، ويحتاج المستثمر استقراء التوقعات الممكنة لاداء كل صندوق بناء على قراءة السوق بشكل عام وطبيعة استثمار كل صندق حسب نشرة الاصدار. حال كان الامر محيراً ، وقد يبدو دراسته تستلزم المزيد من المجهود والوقت ، يمكنك الولوج لأهم 30 صندوق سعودي في أدوات أرقـــام، للتعرف على الأداء وصافي قيمة الاصول، والاستمرارية خلال آخر ١٢ شهر وآخر ثلاث سنوات بل والتقييم لكل صندق وهل مدير الصندوق قادر على هزم المؤشر (اضغط على الشكل التالي) ⬇️ العامل الثاني: ماهي قمية الرسوم والمصروفات؟ يمكن ايجاز العامل الثاني كما يلي وحسب نشرات الاصدار كما يلي:

المصدر: أرقـــام - الصناديق

لاحظ انه عند الاشتراك بقيمة 1,000 ريال يخصم منها 1-2% ريال كرسوم اشتراك تدفع لمرة واحدة، بمعني ان قيمة استثمارك المبدئية ستكون 980 ريال في الراجحي ودراية ، بينما ستكون 990 ريال في الرياض، بالاضافة الى رسوم الادارة السنوية قدرها 2% في الراجحي في المقابل 1.5% لدراية والرياض وهي تستقطع من صافي اصول الصندوق عند كل عملية تقييم وتخصم بنهاية كل شهر.

📈 بعد سنة من الاستثمار - نظرة على الأداء

يمكنك الإطلاع على مؤشرات الاداء التي يتم نشرها ربعياً من مدير الصندوق ، حيث نشرت الصناديق النشطة البيانات المالية لاعمال نصف السنة والتقارير الربعية …

يمكنك الإطلاع عليها في صفحة الصناديق عبر أرقـــام بلس - يمكنك طلبها من خدمة العملاء

ماذا عن تقييم 20 سبتمبر 2024؟

كقاعدة عامة ، لن يتفوق أي مدير نشط على السوق كل يوم أو أسبوع أو شهر أو حتى عام. حتى المديرين الذين حققوا أداءً ناجحًا على مدى أطر زمنية أطول عانوا عادةً من فترات طويلة من الأداء الضعيف. ناقشت ابحاث كثيرة أن الصبر يعد أحد مفاتيح الاستثمار الناجح في الصناديق النشطة. ولكن أيضًا يجب عليك التفكير في تحمل المخاطر المرتبطة بهذة النوعية من الصناديق وماهو الحد الزمني ومقدار صبرك وتسامحك فيما يتعلق بتقلب الصندوق (ضعفه) نسبة إلى معيار المؤشر Benchmark الذي اتخذته للمقارنة بمرور الوقت.

👀

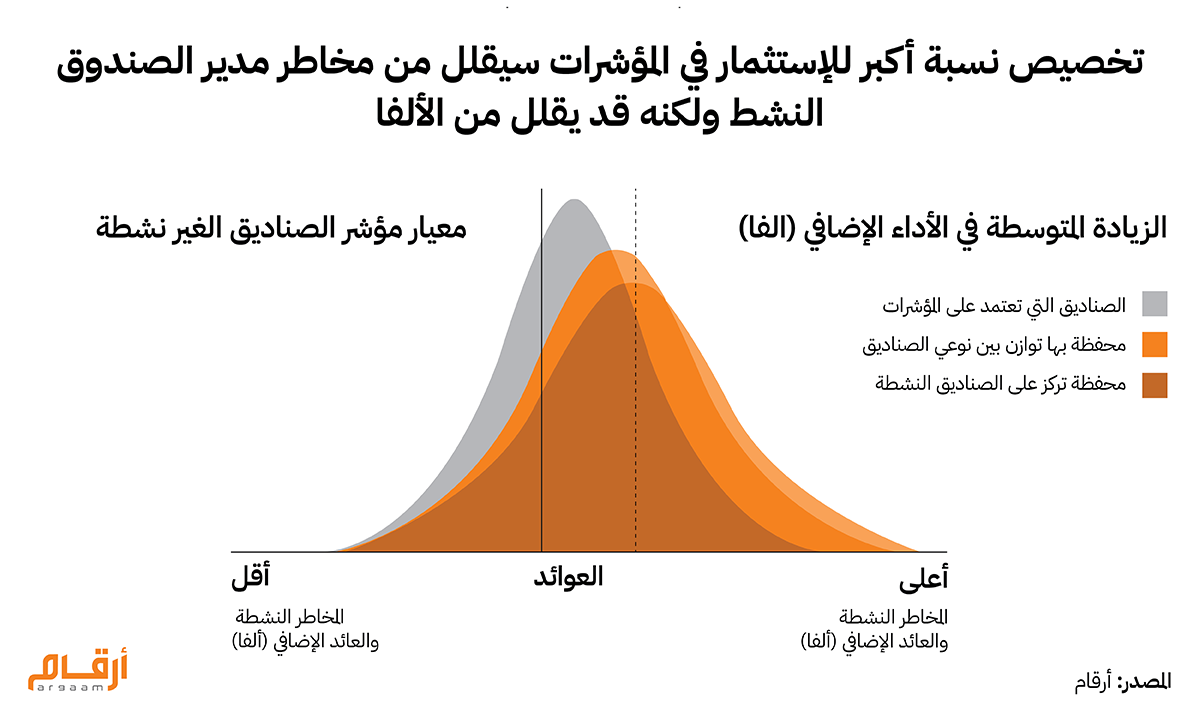

أنت أمام معضلة العائد والمخاطرة إذن ما الحل ؟ ببساطة، لا تضع بيضك كله في سلة واحدة ، لماذا لا نمزج ما بين الاستثمار النشط والسلبي في المحفظة؟ إنه حل للتوازن بين المخاطر النشطة والعائدات، يمكننا أن نفكر في الصندوق السلبي باعتباره مُنَوِّعًا لمخاطر مدير الصندوق النشط. وبالتالي يخفف المستثمرون مخاطرة حينما لا يشعرون بالارتياح لقبولهم الكامل للمخاطر النشطة المرتبطة بمدير معين. ⤵️ كما هو موضح في الشكل، فإن تخصيص نسبة أكبر للاستثمار السلبي في المحفظة قد يقلل عدم اليقين ولكنه أيضًا سيزيح منحنيرالي اليسار بمعني (ألفا اقل = عائد أقل). وهنا يجب عليك بحث التخصيص الأمثل هو الذي يحقق التوازن الصحيح بين المخاطر النشطة والمكافأة النشطة المتوقعة بناءً على تفضيلاتك بقبول الخسارة ومقارنتها بالعائد.  الرسم هنا يوضح لك، ثلاث محافظ، الاولى باللون الرمادي وهي مجموعة من الصناديق التي تعتمد على المؤشرات (صناديق غير نشطة - بدون مدير) واللون البرتقالي الداكن محفظة تركيزها فقط على الصناديق النشطة ، وفي المنتصف محفظة بها توازن بين نوعي الصناديق وهي لتحقيق توازن بين عائد مقبول مع تخفيف المخاطر. |

|

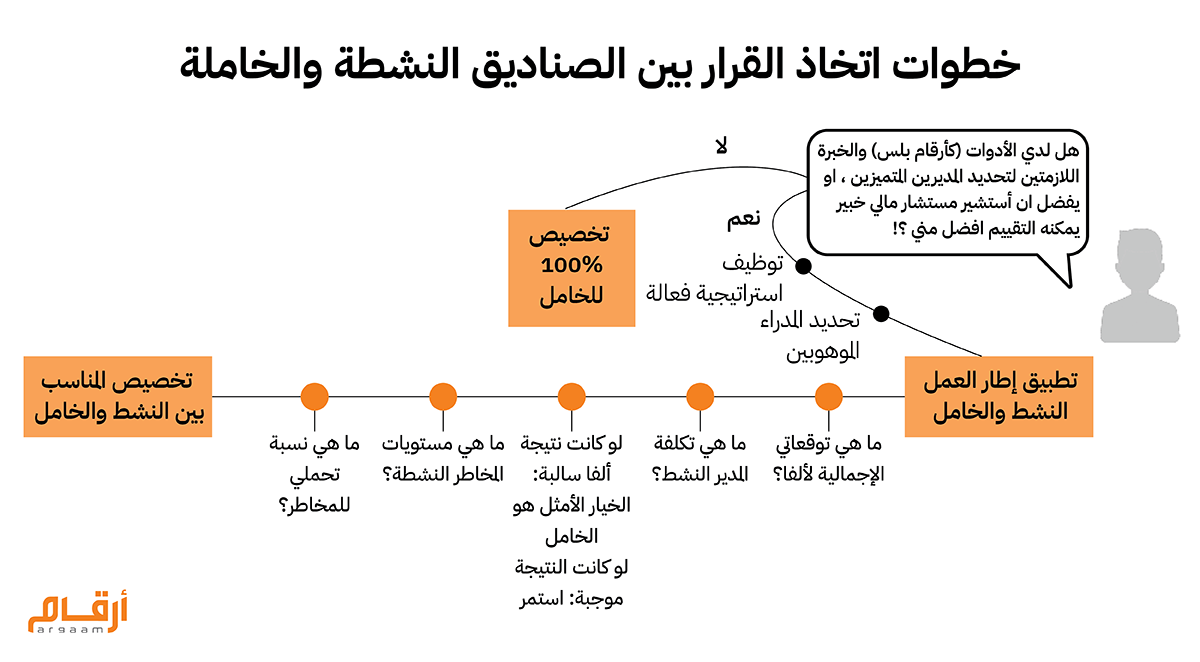

ماهي العوامل المؤثرة على المستثمر عند إختيار اي صندوق نشط او صندوق مؤشر ما؟  خطوات اتخاذ قرار المستثمر عندما يختار ما بين صناديق نشطة او خاملة  الخـلاصـــــــة لدينا ثلاث استنتاجات رئيسية:

🧭 البدء بتتبع المؤشرات: قد يكون الاستثمار في صناديق المؤشرات نقطة انطلاق قيمة لجميع المستثمرين. ولكن وفقًا لأبحاث فينجارد - Vanguard فإن القدرة على تحديد المواهب في إدارة الاستثمارات النشطة يؤدي إلى اختيار استراتيجية متميزة. 📊 العوامل الحاسمة للاستثمار النشط: أبحاث Vanguard تفيد بأن نجاح إدارة الاستثمارات النشطة يعتمد على ثلاثة عوامل:

وبالتالي كلما زادت قدرة المستثمر على ايجاد مدراء نشطين موهوبين، والوصول إليهم بتكلفة منخفضة، والتحلي بالصبر أثناء تقلبات الأداء، قد يكون من المناسب الاستثمار في الصناديق النشطة. 🎯 أهمية تحديد توقعاتك: المستثمرون الذين يفكرون في المزج بين الاستثمارات النشطة والغير نشطة سيستفيدون من تحديد توقعاتهم بشأن أربعة مكونات رئيسية: ● العائد الإضافي (ألفا) ● التكلفة ويجب حساب جميع المصروفات والانتباه لكل عنصر فيها ● مخاطر المدير النشط وسبل ايجاد وسائل تقوم بتقييم لكل مدير ● القدرة على تحمل المخاطر.

|

|

|

|

|

|

Argaam.com حقوق النشر والتأليف © 2024، أرقام الاستثمارية , جميع الحقوق محفوظة |